12月30日,广东鸿铭智能股份有限公司(以下简称“鸿铭股份”)在创业板上市,保荐人为东莞证券,发行价格40.5元/股,发行市盈率为33倍,略低于34.29倍的行业市盈率。截止到发稿时间,其股价微跌0.91%,最新市值约20亿元。

鸿铭股份是一家集研发、生产和销售于一体的包装专用设备生产商,主要营业产品包括各种自动化包装设备和包装配套设备,产品主要使用在于消费类电子包装盒、食品烟酒盒、医药保健品盒、化妆品盒、珠宝首饰盒、礼品盒、服装服饰盒等各类精品包装盒及纸浆模塑制品的生产。

具体来看,报告期内,公司的自动化包装设备和包装配套设备占主要经营业务收入的比例在90%左右,是公司的主要收入来源。

根据招股书,鸿铭股份的实际控制人为金健、蔡铁辉夫妇,二人合计控制公司89.50%的股权。金健担任公司的董事长、总经理且为公司核心技术人员,蔡铁辉担任公司董事、国外销售部经理。

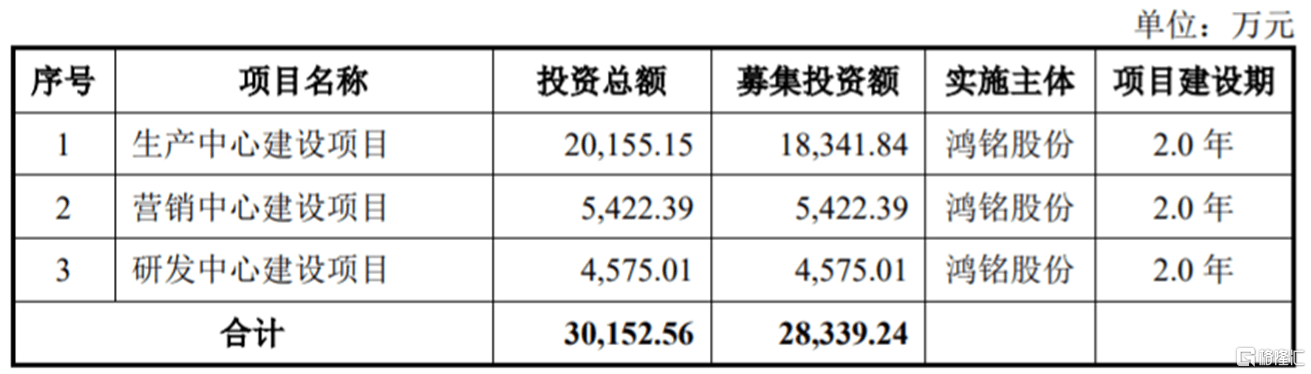

本次IPO所募集的资金大多数都用在生产中心建设项目、营销中心建设项目、研发中心建设项目。

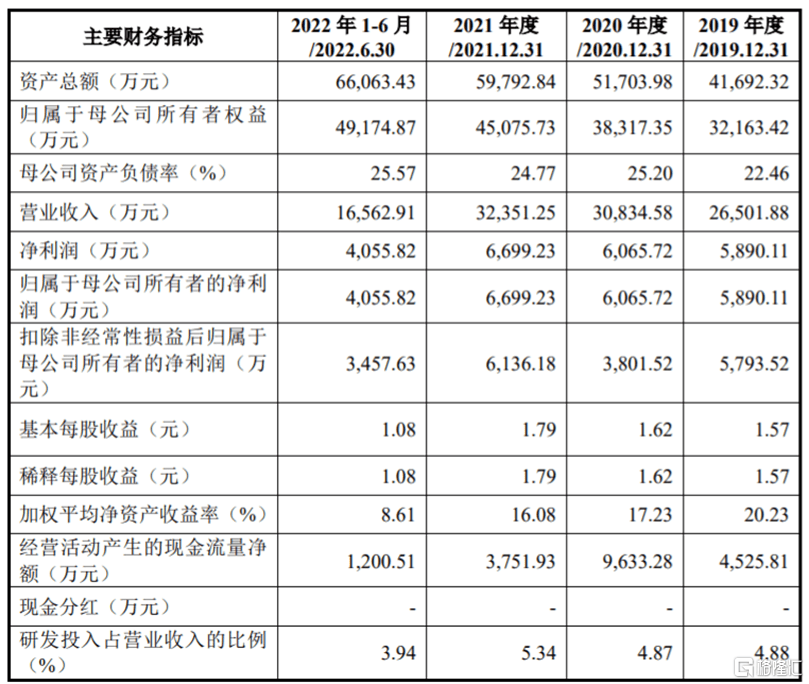

报告期内,鸿铭股份实现盈利收入约2.65亿元、3.08亿元、3.24亿元、1.66亿元,对应的归母净利润分别为5890.11万元、6065.72万元、6699.23万元、4055.82万元,整体呈上升趋势。

报告期内,鸿铭股份的毛利率分别是44.52%、43.25%、42.81%、41.37%,呈逐年下滑趋势,仍高于同行业能够比上市公司均值。随市场竞争的加剧,公司可能调整产品的定价策略和价格水平,毛利率存在下降风险。

鸿铭股份所处的包装专用设备是技术密集型行业,在纸包装机械行业,公司的主要竞争对手为艾迈奇、日本府中、中科包装、正润机械,与少数发达国家纸包装生产企业相比,公司在主要技术指标方面仍存在差距,自主研发创造新兴事物的能力有待提高。

报告期内,公司研发费用分别为1293.06万元、1501.79万元、1728.18万元和652.19万元,占据营业收入的比重为4.88%、4.87%、5.34%和3.94%,尽管公司研发费用整体呈上涨的趋势,但研发费用率仍明显低于同行业上市公司均值。

同时,公司面临高学历技术人才不足的风险。截至2022年6月30日,公司研发技术人员50人,其中本科学历14人,大学专科学历22人,中专及以下学历人数为14人,公司研发技术人员总体学历偏低。若公司持续创造新兴事物的能力受限,不能紧跟市场发展需要开发出符合需求的包装专用设备,可能会影响企业的产品竞争力。

报告期各期末,公司应收账款余额分别约1.08亿元、0.93亿元、0.94亿元、1.39亿元,占当期营业收入的比重分别为40.81%、30.31%、29.00%和84.05%,占比较大,若公司应收账款管理不当,有几率存在坏账风险。

报告期各期末,公司存货账面余额分别约1.2亿元、1.35亿元、1.55亿元、1.39亿元,存货规模呈逐年上升趋势,如果未来市场需求降低,或推出的新产品不符合市场要求,也许会出现存货跌价风险。

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作使用建议,交易风险自担。返回搜狐,查看更加多

Recommended Products